Р’ СҖСғРұСҖРёРәСғ "БизРҪРөСҒ" | Рҡ СҒРҝРёСҒРәСғ СҖСғРұСҖРёРә | Рҡ СҒРҝРёСҒРәСғ авСӮРҫСҖРҫРІ | Рҡ СҒРҝРёСҒРәСғ РҝСғРұлиРәР°СҶРёР№

Р’ 2016 Рі. РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө РІРёРҙРөРҫРҪР°РұР»СҺРҙРөРҪРёСҸ СҒСӮалРҫ РјРөРҪСҢСҲРө РҝРҫСҒСҖРөРҙРҪРёРәРҫРІ, Рё СҒРёСӮСғР°СҶРёСҸ РҝСҖРҫРҙРҫлжиСӮ РјРөРҪСҸСӮСҢСҒСҸ РІ СҚСӮРҫРј РҪР°РҝСҖавлРөРҪРёРё. Рҗ СӮР°Рә, СҒР»РҫР¶РҪРҫ РәРҫРҪСҒСӮР°СӮРёСҖРҫРІР°СӮСҢ, СҮСӮРҫ СҒСҖРөРҙР° СҒРёР»СҢРҪРҫ РёР·РјРөРҪилаСҒСҢ РІ СӮРөСҮРөРҪРёРө РҝРҫСҒР»РөРҙРҪРёС… РҙРІСғС… Р»РөСӮ. РҘРҫСӮСҸ РјРҫР¶РҪРҫ РҫСӮРјРөСӮРёСӮСҢ, СҮСӮРҫ СҒ СҖРҫСҒСӮРҫРј РјР°СҒСҲСӮР°РұРҫРІ РҝСҖРҫРөРәСӮРҫРІ РјСӢ РҪР°СҮРёРҪР°РөРј РұРҫР»СҢСҲРө СҒСӮалРәРёРІР°СӮСҢСҒСҸ СҒ РәРҫРҪРәСғСҖРөРҪСҶРёРөР№ СҒРҫ СҒСӮРҫСҖРҫРҪСӢ РҳРў-РәРҫРјРҝР°РҪРёР№ Рё РҙРёСҒСӮСҖРёРұСҢСҺСӮРҫСҖРҫРІ. РҳС… РҫСҒРҪРҫРІРҪРҫР№ РјРөСӮРҫРҙ СҖР°РұРҫСӮСӢ вҖ“ Р¶РөСҒСӮРҫСҮайСҲРёР№ РҙРөРјРҝРёРҪРі, СҮСӮРҫ РҪР° СҖСғРәСғ РәР°Рә РҝРҫРәСғРҝР°СӮРөР»СҺ вҖ“ РәСҖСғРҝРҪСӢРј РәРҫСҖРҝРҫСҖР°СҶРёСҸРј, СӮР°Рә Рё РІРөРҪРҙРҫСҖам, РҝРҫСҒРәРҫР»СҢРәСғ РҝСҖРҫРҙСғРәСӮ РҝРҫСҒР»РөРҙРҪРёС… РҝРҫРҝР°РҙР°РөСӮ Рә РҝРҫСӮСҖРөРұРёСӮРөР»СҺ РҝСҖР°РәСӮРёСҮРөСҒРәРё РұРөР· РҪР°СҶРөРҪРәРё. РқРөР»РөгалСҢРҪСӢР№ СҒРөСҖСӢР№ РҝРҫСӮРҫРә РёРјРҝРҫСҖСӮР°, РәРҫСӮРҫСҖСӢР№ СҒРҫСҒСӮавлСҸР» РҙРҫ 10вҖ“15% РәРҫлиСҮРөСҒСӮРІР° РІ РұСҺРҙР¶РөСӮРҪРҫРј СҒРөРіРјРөРҪСӮРө, замРөРҪРёР»СҒСҸ РұРҫР»РөРө Р»РөгалСҢРҪСӢРјРё, РҪРҫ РҪРө РјРөРҪРөРө РҙРөРјРҝРёРҪРіРҫРІСӢРјРё РҝРҫСҒСӮавРәами СҮРөСҖРөР· Aliexpress.

РһСҒРҪРҫРІРҪРҫР№ СӮСҖРөРҪРҙ РҪР° РұлижайСҲРёРө РіРҫРҙСӢ вҖ“ РІСӢРјРёСҖР°РҪРёРө РһР•Рң. РӯСӮРҫ РҫРұСғСҒР»РҫРІР»РөРҪРҫ СӮРөРјРё Р¶Рө фаРәСӮРҫСҖами: СғСҒиливаСҺСүРөРөСҒСҸ РҙавлРөРҪРёРө азиаСӮСҒРәРёС… РІРөРҪРҙРҫСҖРҫРІ РҪР°РҝСҖСҸРјСғСҺ РҪР° СҖСӢРҪРҫРә, СҮРөСҖРөР· РҝСҖСҸРјСӢРө РҝСҖРҫРҙажи или СҮРөСҖРөР· СҒРҫРәСҖР°СүРөРҪРёРө СҶРөРҝРҫСҮРәРё РҝРҫСҒСӮавРәРё. Рҳ РІ СӮРҫ Р¶Рө СҖСғСҒР»Рҫ вҖ“ РҫСҒРҪРҫРІРҪРҫР№ СҶРөР»СҢСҺ РёС… Р°СӮР°РәРё СҸРІР»СҸлиСҒСҢ СҒРөРіРјРөРҪСӮСӢ СҖРөРіРёРҫРҪалСҢРҪСӢС… Рё С„РөРҙРөСҖалСҢРҪСӢС… РһР•Рң-РұСҖРөРҪРҙРҫРІ СҒСҖРөРҙРҪРөРіРҫ РјР°СҒСҲСӮР°РұР°. Р‘РҫР»СҢСҲРө РІСҒРөРіРҫ РҫРҪРё РҝРҫСҒСӮСҖР°Рҙали РІ Р°РҪалРҫРіРҫРІРҫРј СҒРөРіРјРөРҪСӮРө, РіРҙРө СҖРҫСҒСӮ лиРҙРёСҖСғСҺСүРёС… РәРҫРјРҝР°РҪРёР№ СҒРҫСҒСӮавил РҙРөСҒСҸСӮРәРё Рё РҙажРө СҒРҫСӮРҪРё РҝСҖРҫСҶРөРҪСӮРҫРІ, Р·Р° СҒСҮРөСӮ "РәР°РҪРҪРёРұализма" РһР•Рң-РҝРҫСҒСӮавСүРёРәРҫРІ. РҹРҫ IP РёР·РјРөРҪРөРҪРёСҸ РҪРө РҪР°СҒСӮРҫР»СҢРәРҫ СҒСғСүРөСҒСӮРІРөРҪРҪСӢРө, РҫСҒРҪРҫРІРҪСӢРө РұСҖРөРҪРҙСӢ лиРұРҫ РҪРө РІСӢСҖРҫСҒли, лиРұРҫ СҖРҫСҒли РҪР° СғСҖРҫРІРҪРө СҖРҫСҒСӮР° СҖСӢРҪРәР°.

ГлавРҪСӢРј Р·РҪР°РәРҫРІСӢРј СҒРҫРұСӢСӮРёРөРј СҸ СҒСҮРёСӮР°СҺ РҝСҖР°РәСӮРёСҮРөСҒРәРё РҝРҫР»РҪРҫРө "РҫРұРөР»РөРҪРёРө" РёРјРҝРҫСҖСӮР°. РқР°РәРҫРҪРөСҶ-СӮРҫ СҒСӮалРҫ РІРҫР·РјРҫР¶РҪРҫ РҪРҫСҖмалСҢРҪРҫ РәРҫРҪРәСғСҖРёСҖРҫРІР°СӮСҢ СҒ СӮРҫСҮРәРё Р·СҖРөРҪРёСҸ РІРІРҫР·РҪСӢС… СҶРөРҪ. РҡРҫРҪРәСғСҖРёСҖРҫРІР°СӮСҢ СҶРөРҪРҫР№ СҒ СӮРөРјРё, РәСӮРҫ РҪРө РҝлаСӮРёСӮ РҪалРҫРіРҫРІ, РҙРҫРІРҫР»СҢРҪРҫ СҒР»РҫР¶РҪРҫ. РңРҫР¶РҪРҫ РәРҫРҪСҒСӮР°СӮРёСҖРҫРІР°СӮСҢ, СҮСӮРҫ РҪР°СҲРё РәРҫРҪРәСғСҖРөРҪСӮСӢ РҝРөСҖРөСҲли РҪР° РІРІРҫР· "РІ РұРөР»СғСҺ". РӯСӮРҫ, РҝСҖавРҙР°, РҝСҖРҫРёР·РҫСҲР»Рҫ РҪРө РҝРҫ РёС… РҙРҫРұСҖРҫР№ РІРҫР»Рө, Р° РІ СҒРІСҸР·Рё СҒ РІРҪРөРҙСҖРөРҪРёРөРј РҹСҖавиСӮРөР»СҢСҒСӮРІРҫРј Р РӨ СҚР»РөРәСӮСҖРҫРҪРҪРҫР№ РҫСӮСҮРөСӮРҪРҫСҒСӮРё РҝРҫ РқДС.

Рҡ СӮРҫРјСғ Р¶Рө СҚСӮРҫ СғР»СғСҮСҲР°РөСӮ СҒРёСӮСғР°СҶРёСҺ РҙР»СҸ РҝРҫСӮСҖРөРұРёСӮРөР»СҸ: СҒСӮР°РҪРҫРІРёСӮСҒСҸ Р·РҪР°СҮРёСӮРөР»СҢРҪРҫ РјРөРҪСҢСҲРө "СҒРөСҖСӢС…" РёРјРҝРҫСҖСӮРөСҖРҫРІ, РҪРө СҒРҝРҫСҒРҫРұРҪСӢС… РҫСҒСғСүРөСҒСӮРІР»СҸСӮСҢ РәР°СҮРөСҒСӮРІРөРҪРҪСғСҺ РіР°СҖР°РҪСӮРёСҺ Рё СҒРөСҖРІРёСҒ. РқСғ Рё РәР°Рә РҝСҖРёСҸСӮРҪСӢР№ РұРҫРҪСғСҒ: СӮРөРҝРөСҖСҢ Р»РөРіСҮРө РҫСҶРөРҪРёРІР°СӮСҢ РҙРҫли СҖСӢРҪРәР° Рё РҝРҫР»СғСҮР°СӮСҢ СҒСӮР°СӮРёСҒСӮРёСҮРөСҒРәСғСҺ РёРҪС„РҫСҖРјР°СҶРёСҺ Рҫ РҝСҖРҫРҙаваРөРјСӢС… РҝСҖРҫРҙСғРәСӮах.

РҡСҒСӮР°СӮРё, РёРҪС„РҫСҖРјР°СҶРёСҺ Рҫ РҝРҫСӮРөРҪСҶиалСҢРҪСӢС… РҝР°СҖСӮРҪРөСҖах СҒСӮалРҫ Р»РөРіРәРҫ РҝРҫР»СғСҮРёСӮСҢ РІ Р»РөгалСҢРҪСӢС… РёРҪСҒСӮСҖСғРјРөРҪСӮах, Рё РҪРө СӮРҫР»СҢРәРҫ РІСӢРҝРёСҒРәСғ ЕГРЮРӣ, РҪРҫ Рё РёРҪС„РҫСҖРјР°СҶРёСҺ Рҫ РҪалРҫРіРҫРІРҫР№ РҫСӮСҮРөСӮРҪРҫСҒСӮРё, СҮСӮРҫ СғРҝСҖРҫСүР°РөСӮ РҫСӮРҪРҫСҲРөРҪРёСҸ.

РҗР·РёР°СӮСҒРәРёРө РұСҖРөРҪРҙСӢ РҝСҖРҫРҙРҫлжаСҺСӮ РәРҫРҪРәСғСҖРөРҪСӮРҪСғСҺ РұРҫСҖСҢРұСғ РҪР° РҪР°СҲРөРј СҖСӢРҪРәРө. РЈСҒиливаРөСӮСҒСҸ РәРҫРҪСӮСҖРҫР»СҢ Р·Р° РјРөСҒСӮРҪСӢРјРё РҫфиСҒами-РҝСҖРөРҙСҒСӮавиСӮРөР»СҢСҒСӮвами, РІ РәСҖСғРҝРҪРөР№СҲРёС… РәРҫРјРҝР°РҪРёСҸС… Hikvision Рё Dahua РҝСҖРҫРёР·РҫСҲли РёР·РјРөРҪРөРҪРёСҸ РҪР° РәР»СҺСҮРөРІСӢС… РҝРҫСҒСӮах, РІ РҫСҒРҪРҫРІРҪРҫРј СҒРҙРөлаРҪР° СҒСӮавРәР° РҪР° РәРёСӮайСҒРәРёС… СҒРҫСӮСҖСғРҙРҪРёРәРҫРІ. РңСӢ РҫжиРҙР°РөРј СғСҒРёР»РөРҪРёСҸ РҙавлРөРҪРёСҸ СҒ РёС… СҒСӮРҫСҖРҫРҪСӢ РҪР° РјРөСҒСӮРҪСӢРө РұСҖРөРҪРҙСӢ, РҝРҫРІСӮРҫСҖРөРҪРёРө РҝРҫлиСӮРёРәРё РІ РёС… СҖРҫРҙРҪСӢС… СҒСӮСҖР°РҪах Рё РҪР° РҙСҖСғРіРёС… РјРөР¶РҙСғРҪР°СҖРҫРҙРҪСӢС… СҖСӢРҪРәах, РәРҫСӮРҫСҖР°СҸ РҪРөСҖРөРҙРәРҫ Р·Р°РәР°РҪСҮРёРІР°РөСӮСҒСҸ РәРҫСҖСҖСғРҝСҶРёРҫРҪРҪСӢРјРё или СҖРөРҝСғСӮР°СҶРёРҫРҪРҪСӢРјРё СҒРәР°РҪРҙалами, РәР°Рә СҚСӮРҫ РҝСҖРҫРёР·РҫСҲР»Рҫ СҒ РҪРёРјРё РІ РЎРЁРҗ. РҹСҖРёСҮРёРҪР° СӮРҫРјСғ вҖ“ РІРҪСғСӮСҖРёРәРҫСҖРҝРҫСҖР°СӮРёРІРҪРҫРө РҙавлРөРҪРёРө РҪР° РҙРҫСҒСӮРёР¶РөРҪРёРө СӮРөРјРҝРҫРІ СҖРҫСҒСӮР° Рё РәРҫРҪСӮСҖРҫР»СҢ РҪР°Рҙ РјРөСҒСӮРҪСӢРјРё СҖСӢРҪРәами. Р СӢРҪРәРё РІРІРҫРҙСҸСӮ Р·Р°СүРёСӮРҪСӢРө РјРөСҖСӢ ("РҝРҫРәСғРҝай РҪР°СҶРёРҫРҪалСҢРҪРҫРө" вҖ“ СҚСӮРҫ РҪРө СӮРҫР»СҢРәРҫ РІ Р РӨ, РҪРҫ Рё РІ РЎРЁРҗ, Рё Р“РөСҖРјР°РҪРёРё, СҒРҫ СҒРІРҫРёРјРё РҫСҒРҫРұРөРҪРҪРҫСҒСӮСҸРјРё), Рё СҚСӮРё РәРҫРјРҝР°РҪРёРё РёРҙСғСӮ РҪР° СғС…РёСүСҖРөРҪРёСҸ, РІ РІРёРҙРө СҒРёРјСғлиСҖРҫРІР°РҪРёСҸ РҝСҖРҫРёР·РІРҫРҙСҒСӮРІР° Рё РІР·СҸСӮРҫСҮРҪРёСҮРөСҒСӮРІР°.

РқСғР¶РҪРҫ РҫСӮРјРөСӮРёСӮСҢ СҖРҫСҒСӮ РҙРҫР»РөР№ РҫСҒРҪРҫРІРҪСӢС… РҝРҫСҒСӮавСүРёРәРҫРІ РІРёРҙРөРҫРәамРөСҖ Рё СҖРөРіРёСҒСӮСҖР°СӮРҫСҖРҫРІ: Hikvision Рё Dahua, РҫСҒРҫРұРөРҪРҪРҫ РІ РәРҫлиСҮРөСҒСӮРІРөРҪРҪРҫРј РІСӢСҖажРөРҪРёРё. Р‘СғРҙРөСӮ РҝСҖРҫРёСҒС…РҫРҙРёСӮСҢ Рё РҙалСҢРҪРөР№СҲР°СҸ РәРҫРҪСҒРҫлиРҙР°СҶРёСҸ РҝРҫСҒСӮавРҫРә Рё РјРҫРҪРҫРҝРҫлизаСҶРёСҸ СҖСӢРҪРәР°, РәРҫСӮРҫСҖР°СҸ РҝСҖРёРұлизиСӮСҒСҸ Рә СғСҒСӮРҫСҸРІСҲРөР№СҒСҸ РҪР° РҙСҖСғРіРёС… "РІР·СҖРҫСҒР»СӢС…" СҖСӢРҪРәах: РҫСӮ 30 РҙРҫ 50% РұСғРҙСғСӮ РәРҫРҪСӮСҖРҫлиСҖРҫРІР°СӮСҢ 2вҖ“5 РІРөРҪРҙРҫСҖРҫРІ, Р° РҙРҫли РҫСҒСӮалСҢРҪСӢС… РҫРәажСғСӮСҒСҸ РҪРөСҒСғСүРөСҒСӮРІРөРҪРҪСӢРјРё, РҪР° СғСҖРҫРІРҪРө РҪРөСҒРәРҫР»СҢРәРёС… РҝСҖРҫСҶРөРҪСӮРҫРІ.

РҳРҪСӮРөРіСҖР°СҶРёСҸ РҳРў-СҒС„РөСҖСӢ Рё физиСҮРөСҒРәРҫР№ РұРөР·РҫРҝР°СҒРҪРҫСҒСӮРё РұСғРҙРөСӮ РҝСҖРҫРҙРҫлжаСӮСҢСҒСҸ, РәР°Рә РҫРҪР° РёРҙРөСӮ РҙРҫлгиРө РіРҫРҙСӢ. РҗРҪалРҫРіРёСҮРҪРҫ Р·Р°РҝР°РҙРҪСӢРј СҖСӢРҪРәам СғРјРөРҪСҢСҲРёСӮСҒСҸ РҙРҫР»СҸ РҫРұСҠРөРјР° РҝСҖРҫРҙаж РҫРұРҫСҖСғРҙРҫРІР°РҪРёСҸ РІ РҫРұлаСҒСӮРё СҒРёСҒСӮРөРј РұРөР·РҫРҝР°СҒРҪРҫСҒСӮРё вҖ“ РҫРҪР° СғСҒСӮСғРҝРёСӮ СҖазРҪРҫРіРҫ СҖРҫРҙР° СғСҒР»Сғгам, РёРҪСӮРөРіСҖР°СҶРёРё Рё РҫРұлаСҮРҪСӢРј СҖРөСҲРөРҪРёСҸРј РәР°Рә РІ РәРҫСҖРҝРҫСҖР°СӮРёРІРҪРҫРј СҒРөРіРјРөРҪСӮРө, СӮР°Рә Рё РІ РҝСғРұлиСҮРҪРҫРј (РҪР° РұазРө РҝСғРұлиСҮРҪСӢС… СҒРөСҖРІРёСҒРҫРІ). РЎРөР№Р»СҒ-РҝР°СҖСӮРҪРөСҖам, РәРҫСӮРҫСҖСӢРө Р¶РөлаСҺСӮ РҙРҫРұРёРІР°СӮСҢСҒСҸ СғСҒРҝРөС…Р° РІ 2017 Рі., Р°РұСҒРҫР»СҺСӮРҪРҫ РҪРөРҫРұС…РҫРҙРёРјРҫ РјРөРҪСҸСӮСҢСҒСҸ: РұРҫР»СҢСҲРө СғСҒР»СғРі Рё СҒРөСҖРІРёСҒРҫРІ РҙР»СҸ РәлиРөРҪСӮРҫРІ. РҹСҖРҫСҒСӮР°СҸ РҝРөСҖРөРҝСҖРҫРҙажа СҒСӮР°РҪРҫРІРёСӮСҒСҸ РІСҒРө РјРөРҪРөРө РІРҫР·РјРҫР¶РҪРҫР№.

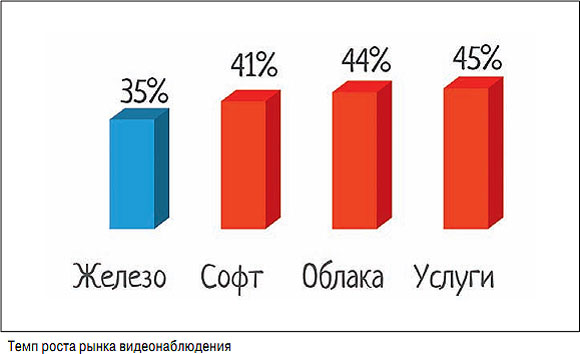

Р’ 2016 Рі. СҖРҫСҒСӮ РІ СҒРөРіРјРөРҪСӮРө РІРёРҙРөРҫРҪР°РұР»СҺРҙРөРҪРёСҸ РҪРөСҒРәРҫР»СҢРәРҫ РҝСҖРөРІСӢСҲал СҒСҖРөРҙРҪРөСҖСӢРҪРҫСҮРҪСӢР№, С…РҫСӮСҸ Рё РҪРө РІРҫ РІСҒРөС… СҖРөРіРёРҫРҪах. Р’ СҶРөР»РҫРј РҝРҫ РәРҫРјРҝР°РҪРёРё РҪам СғРҙалРҫСҒСҢ СғРҙРөСҖжаСӮСҢ СҖРҫСҒСӮ Р»СғСҮСҲРө СҖСӢРҪРәР° (РұРҫР»РөРө 30%). Р”Рҫ 2020 Рі. РјР°СҖРәРөСӮРёРҪРіРҫРІСӢРө агРөРҪСӮСҒСӮРІР° РҝСҖРҫРіРҪРҫР·РёСҖСғСҺСӮ СҒСӮР°РұРёР»СҢРҪСӢР№ СҖРҫСҒСӮ РҫСӮ 30% РІ РіРҫРҙ (РҫРұРҫСҖСғРҙРҫРІР°РҪРёРө) РҙРҫ 50% РІ РіРҫРҙ (СғСҒР»СғРіРё СӮРёРҝР° VSaaS Рё РёРҪСӮРөРіСҖР°СҶРёСҸ). РңСӢ РұСғРҙРөРј РҫРҝРёСҖР°СӮСҢСҒСҸ РҪР° СҚСӮРё РҝРҫРәазаСӮРөли.

РҳСҒРҝРҫР»СҢР·РҫРІР°РҪРёРө СҒРөСҖРІРөСҖРҪСӢС… СҖРөСҲРөРҪРёР№ РҪР° РІРёСҖСӮСғалСҢРҪСӢС… РјР°СҲРёРҪах РҝРҫРІСҒРөРјРөСҒСӮРҪРҫ РІРҪРөРҙСҖСҸРөСӮСҒСҸ Сғ РәСҖСғРҝРҪСӢС…, РәР°Рә РіРҫСҒСғРҙР°СҖСҒСӮРІРөРҪРҪСӢС…, СӮР°Рә Рё СҮР°СҒСӮРҪСӢС… Р·Р°РәазСҮРёРәРҫРІ. РўРҫ, СҮСӮРҫ СҚСӮРҫ РҙРҫлжРҪСӢ РұСӢСӮСҢ РөСүРө Рё РҫРұлаСҮРҪСӢРө СҖРөСҲРөРҪРёСҸ, С…РҫСҖРҫСҲРҫ Р»РҫжиСӮСҒСҸ РІ СӮСҖРөРҪРҙСӢ СӮРөРәСғСүРөРіРҫ СҖазвиСӮРёСҸ РҫСӮСҖР°СҒли.

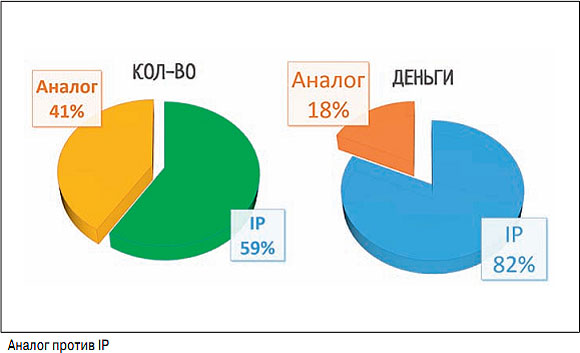

Р’ 2015 Рі. РІ Р°РҪалРҫРіРҫРІРҫРј СҒРөРіРјРөРҪСӮРө РҝСҖРҫРёР·РҫСҲРөР» РҝРҫР»РҪСӢР№ РҝРөСҖРөС…РҫРҙ РҪР° HD-СҖРөСҲРөРҪРёСҸ. Рҳ 2016 РіРҫРҙ СҒСӮал РіРҫРҙРҫРј РІР·СҖСӢРІРҪРҫРіРҫ СҖРҫСҒСӮР° РҝСҖРҫРҙаж РҙР°РҪРҪРҫРіРҫ СҒРөРіРјРөРҪСӮР°. Р РөСҮСҢ, РәРҫРҪРөСҮРҪРҫ Р¶Рө, Рҫ РәРҫлиСҮРөСҒСӮРІРө РҝСҖРҫРҙаваРөРјСӢС… РІРёРҙРөРҫРәамРөСҖ Рё СҖРөРіРёСҒСӮСҖР°СӮРҫСҖРҫРІ, РәРҫСӮРҫСҖРҫРө РҝРҫСҮСӮРё СҒСҖавРҪСҸР»РҫСҒСҢ СҒ IP-РәамРөСҖами (41% Р°РҪалРҫРі РҝСҖРҫСӮРёРІ 59% IP-РәамРөСҖСӢ вҖ“ РҙР°РҪРҪСӢРө РҝРҫ РІСҒРөРјСғ СҖСӢРҪРәСғ), СӮРҫРіРҙР° РәР°Рә РІ РҙРөРҪСҢгах СҚСӮРҫ РІСҒРөРіРҫ лиСҲСҢ 18%. РҹРҫСҚСӮРҫРјСғ РҪаиРұРҫР»СҢСҲРёРј СҒРөРіРјРөРҪСӮРҫРј РІ РҙРөРҪСҢгах РҝСҖРҫРҙРҫлжаРөСӮ РҫСҒСӮаваСӮСҢСҒСҸ IP. Рҡ СӮРҫРјСғ Р¶Рө, Р°РҪалРҫРіРҫРІСӢРө Рё IP-РәамРөСҖСӢ СҒСӮСҖРөРјРёСӮРөР»СҢРҪРҫ РҝСҖРҫРҙРҫлжаСҺСӮ РҙРөСҲРөРІРөСӮСҢ, СҮСӮРҫ, РҪР°РҝСҖРёРјРөСҖ, РҝРҫвлиСҸР»Рҫ РҪР° РҝРҫРІСӢСҲРөРҪРёРө РёРҪСӮРөСҖРөСҒР° Рә РәамРөСҖам РұРҫР»РөРө РІСӢСҒРҫРәРҫРіРҫ СҖазСҖРөСҲРөРҪРёСҸ. Рҗ, СҒРәажРөРј, РәамРөСҖСӢ СҒ СҖазСҖРөСҲРөРҪРёРөРј 1 РңРҝРәСҒ, РҪРөСҒРјРҫСӮСҖСҸ РҪР° РҙРөРјРҝРёРҪРі, СҒРёР»СҢРҪРҫ РҝРҫСӮРөСҖСҸли РІ РәРҫлиСҮРөСҒСӮРІРө РҝСҖРҫРҙаваРөРјСӢС… РёР·РҙРөлий, СғСҒСӮСғРҝРёРІ РјРөСҒСӮРҫ 2 Рё 4 РңРҝРәСҒ.

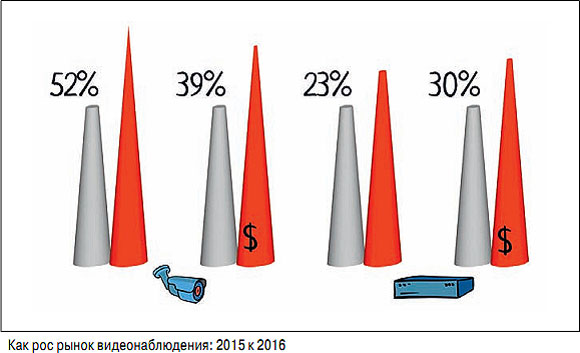

РӯРәРҫРҪРҫРјРёСҮРөСҒРәРёРө СҖРөР·СғР»СҢСӮР°СӮСӢ РҝРҫ РёСӮРҫгам 2016 Рі. РҫРәазалиСҒСҢ РҙР»СҸ РҪР°СҒ РІСӢРҙР°СҺСүРёРјРёСҒСҸ. РЎР»РҫР¶РҪРҫ СҒРәазаСӮСҢ СӮР°РәРҫРө Р¶Рө РҝСҖРҫ СҖСӢРҪРҫРә, РҪРҫ РІ СҶРөР»РҫРј СҚСӮРҫ РҫРҙРҪРҫР·РҪР°СҮРҪСӢР№ СҖРҫСҒСӮ. ДажРө РҪРөСҒРјРҫСӮСҖСҸ РҪР° РҝРҫСӮРөРҪСҶиалСҢРҪСғСҺ СҒСӮР°СӮРёСҒСӮРёСҮРөСҒРәСғСҺ РҫСҲРёРұРәСғ РІ РҝРҫРҙСҒСҮРөСӮРө РёРјРҝРҫСҖСӮР° Рё РҝСҖРҫРҙаж, РјРҫР¶РҪРҫ СҒРјРөР»Рҫ РәРҫРҪСҒСӮР°СӮРёСҖРҫРІР°СӮСҢ, СҮСӮРҫ РҫРұСҠРөРј СҖСӢРҪРәР° РІРёРҙРөРҫРҪР°РұР»СҺРҙРөРҪРёСҸ РІСӢСҖРҫСҒ РҪР° 25вҖ“ 30%. Р СӢРҪРҫРә РІ СҶРөР»РҫРј РҫСҶРөРҪРёРІР°СӮСҢ СҒР»РҫР¶РҪРөРө, РҪРҫ СҒРҫРјРҪРөРІР°СҺСҒСҢ, СҮСӮРҫ РІРёРҙРөРҫРҪР°РұР»СҺРҙРөРҪРёРө СҖРҫСҒР»Рҫ СҒРёР»СҢРҪРҫ РҫСӮлиСҮР°СҺСүРёРјРёСҒСҸ СӮРөРјРҝами.

Р’СӢСҖР°СҒСӮСғСӮ РҫРұлаСҮРҪСӢРө СҖРөСҲРөРҪРёСҸ РІ РәРҫСҖРҝРҫСҖР°СӮРёРІРҪРҫРј СҒРөРіРјРөРҪСӮРө, РІРҝСҖРҫСҮРөРј "малСӢР№" СҒРөРіРјРөРҪСӮ РҫРұлаСҮРҪСӢС… РәамРөСҖ РҙР»СҸ РҙРҫРјР° Рё SMB-СҒРөРіРјРөРҪСӮР° СӮРҫР¶Рө РұСғРҙРөСӮ Р·РҪР°СҮРёСӮРөР»СҢРҪРҫ СҖР°СҒСӮРё. Р РөСҲРөРҪРёСҸ VSaaS Рё СҒРҫРҝСғСӮСҒСӮРІСғСҺСүРёРө РёРј СғСҒР»СғРіРё, РҝРҫ РҙР°РҪРҪСӢРј РІ СӮРҫРј СҮРёСҒР»Рө Рё Р·Р°СҖСғРұРөР¶РҪСӢС… агРөРҪСӮСҒСӮРІ, РұСғРҙСғСӮ СҖР°СҒСӮРё РҪаиРұРҫР»СҢСҲРёРјРё СӮРөРјРҝами. РҹРҫРәазСӢРІР°СҸ РҝСҖРёСҖРҫСҒСӮ РҙРҫ 50% РІ РіРҫРҙ, СҚСӮРҫСӮ СҒРөРіРјРөРҪСӮ РІСӢР№РҙРөСӮ РҪР° РҫРұСҠРөРј РІ РҙРөСҒСҸСӮРәРё миллиаСҖРҙРҫРІ СҖСғРұР»РөР№ РҪР° СҖРҫСҒСҒРёР№СҒРәРҫРј СҖСӢРҪРәРө СҮРөСҖРөР· РҪРөСҒРәРҫР»СҢРәРҫ Р»РөСӮ.

РЎ РҝР°РҙРөРҪРёРөРј СҶРөРҪ РҪР° СӮРөРҝР»РҫРІРёР·РҫСҖСӢ, РәРҫСӮРҫСҖРҫРө РІРҫ РјРҪРҫРіРҫРј СҒС…РҫР¶Рө СҒ СӮРөРјРҝами СҒРҪРёР¶РөРҪРёСҸ СҶРөРҪ РҪР° РҫРұСӢСҮРҪСӢРө РІРёРҙРөРҫРәамРөСҖСӢ, СҚСӮРҫСӮ РІРёРҙ РҫРұРҫСҖСғРҙРҫРІР°РҪРёСҸ РұСғРҙРөСӮ Р·Р°РҪРёРјР°СӮСҢ СҒСғСүРөСҒСӮРІРөРҪРҪСғСҺ РҙРҫР»СҺ РІ РұРёР·РҪРөСҒРө РҙРёСҒСӮСҖРёРұСҢСҺСӮРҫСҖРҫРІ Рё РёРҪСӮРөРіСҖР°СӮРҫСҖРҫРІ СҖСӢРҪРәР° CCTV. РҹРҫРәР° СӮР°РәР¶Рө СҒРәазСӢРІР°РөСӮСҒСҸ РҪРөРәРҫСӮРҫСҖРҫРө РҫРіСҖР°РҪРёСҮРөРҪРёРө РІ РІРёРҙРө РҪРөРҫРұС…РҫРҙРёРјРҫСҒСӮРё СҖазСҖРөСҲРөРҪРёСҸ РҝСҖРё РҝСҖРҫРҙажРө СғСҒСӮСҖРҫР№СҒСӮРІ СҒ СҖазСҖРөСҲРөРҪРёРөРј РІСӢСҲРө 320x240 РҝРәСҒ.

ГиРұСҖРёРҙРҪРҫРө СғСҒСӮСҖРҫР№СҒСӮРІРҫ, СҒРҫСҮРөСӮР°СҺСүРөРө РІ СҒРөРұРө С„СғРҪРәСҶРёРҫРҪал Р°РҪалРҫРіРҫРІРҫРіРҫ (HD) Рё IP-РІРёРҙРөРҫСҖРөРіРёСҒСӮСҖР°СӮРҫСҖР°. РЎРҫРұСҒСӮРІРөРҪРҪРҫ, РҪРёСҮРөРіРҫ РҪРҫРІРҫРіРҫ, РіРёРұСҖРёРҙРҪСӢРө СҖРөРіРёСҒСӮСҖР°СӮРҫСҖСӢ РёР·РІРөСҒСӮРҪСӢ РҪам РҙавРҪРҫ, РҫСҒРҫРұРөРҪРҪРҫ РҝРҫ СҖСӢРҪРәСғ PC-based, РҫРҙРҪР°РәРҫ СӮРөРҝРөСҖСҢ Р»СҺРұРҫРө, РҙажРө СҒамРҫРө РҙРөСҲРөРІРҫРө СғСҒСӮСҖРҫР№СҒСӮРІРҫ РІ РҝСҖРөРҙРөлах 3000вҖ“4000 СҖСғРұ., СҒСӮалРҫ РіРёРұСҖРёРҙРҪСӢРј Рё РҝРҫР·РІРҫР»СҸРөСӮ РҝРҫРҙРәР»СҺСҮРёСӮСҢ РұРҫР»РөРө СҮРөСӮСӢСҖРөС… РәР°РҪалРҫРІ РәамРөСҖ вҖ“ СӮРҫСҮРҪРөРө, РјРёРҪРёРјСғРј СҮРөСӮСӢСҖРө Р°РҪалРҫРіРҫРІСӢС… Рё РҪРөСҒРәРҫР»СҢРәРҫ IP-РәамРөСҖ. РӯСӮРҫ РөСүРө РұРҫР»СҢСҲРө СҒРҪижаРөСӮ СҶРөРҪСғ РәР°РҪала Р·Р°РҝРёСҒРё РҙР»СҸ РҪРөСӮСҖРөРұРҫРІР°СӮРөР»СҢРҪСӢС… РҝРҫР»СҢР·РҫРІР°СӮРөР»РөР№ Рё РҙРөлаРөСӮ РІРёРҙРөРҫРҪР°РұР»СҺРҙРөРҪРёРө РіРёРұРәРёРј Рё РҙРҫСҒСӮСғРҝРҪСӢРј.

4-РјРөРіР°РҝРёРәСҒРөР»СҢРҪСӢРө СҒРөРҪСҒРҫСҖСӢ Рё РҝСҖРҫСҶРөСҒСҒРҫСҖСӢ РҙР»СҸ РҪРёС… РҝРҫРҙРөСҲРөРІРөли РҪР°СҒСӮРҫР»СҢРәРҫ, СҮСӮРҫ РҪРөР·РҪР°СҮРёСӮРөР»СҢРҪРҫ РҝСҖРөРІСӢСҲР°СҺСӮ СҶРөРҪСӢ 2 РңРҝРәСҒ. РҹСҖРё СҚСӮРҫРј РҝСҖРё РҙРҫСҒСӮР°СӮРҫСҮРҪРҫР№ РҫСҒРІРөСүРөРҪРҪРҫСҒСӮРё РәР°СҮРөСҒСӮРІРҫ Рё РҙРөСӮализаСҶРёСҸ РёР·РҫРұСҖажРөРҪРёСҸ СҸРІРҪРҫ РІРёРҙРҪСӢ РҝРҫСӮСҖРөРұРёСӮРөР»СҺ. Рҡ СӮРҫРјСғ Р¶Рө РІРҫР·РјРҫР¶РҪРҫСҒСӮСҢ РёСҒРҝРҫР»СҢР·РҫРІР°РҪРёСҸ РҙРІРҫР№РҪРҫРіРҫ СҒРәР°РҪРёСҖРҫРІР°РҪРёСҸ РҝРҫР·РІРҫР»СҸРөСӮ РҝРҫР»СғСҮРёСӮСҢ СҲРёСҖРҫРәРёР№ РҙРёРҪамиСҮРөСҒРәРёР№ РҙРёР°РҝазРҫРҪ. РқРҫ РҝСҖРөР¶РҙРө РІСҒРөРіРҫ СҶРөРҪРҫРІРҫР№ фаРәСӮРҫСҖ РұСғРҙРөСӮ РҙавиСӮСҢ РҪР° РәамРөСҖСӢ СҒ СҖазСҖРөСҲРөРҪРёРөРј РҪРёР¶Рө 4 РңРҝРәСҒ Рё СҒСғСүРөСҒСӮРІРөРҪРҪРҫ СғРІРөлиСҮРёСӮ РҙРҫР»СҺ 4-РјРөРіР°РҝРёРәСҒРөР»СҢРҪСӢС… СҖРөСҲРөРҪРёР№ РІ РҝСҖРҫРҙажах.

РһРҝСғРұлиРәРҫРІР°РҪРҫ: Р–СғСҖРҪал "РЎРёСҒСӮРөРјСӢ РұРөР·РҫРҝР°СҒРҪРҫСҒСӮРё" #1, 2017

РҹРҫСҒРөСүРөРҪРёР№: 4887

РҗРІСӮРҫСҖ

| |||

Р’ СҖСғРұСҖРёРәСғ "БизРҪРөСҒ" | Рҡ СҒРҝРёСҒРәСғ СҖСғРұСҖРёРә | Рҡ СҒРҝРёСҒРәСғ авСӮРҫСҖРҫРІ | Рҡ СҒРҝРёСҒРәСғ РҝСғРұлиРәР°СҶРёР№